Come si calcola l’imposta di successione

Percentuale del 4% solo oltre la soglia – In ogni caso per i portatori di handicap grave c’è una quota esente di 1,5 milioni.

Coniuge e figli con franchigia di un milione.

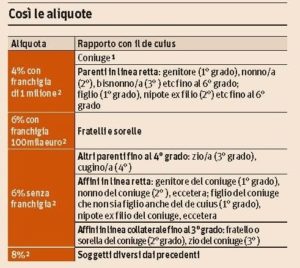

L’imposta di successione è calcolata sul valore imponibile delle singole attribuzioni che ciascun successore riceve. A questo valore imponibile si riferiscono le seguenti aliquote:

il 4% che si applica sul valore dell’attribuzione eccedente un milione di euro, se il beneficiario della trasmissione ereditaria è coniuge (o unito civilmente) o figlio del defunto/a (il “de cuius”, cioè colui che lascia l’eredità);

il 6% , che si applica sul valore dell’attribuzione eccedente i 100mila euro, se il beneficiario della trasmissione ereditaria è fratello o sorella del de cuius;

il 6%, se il beneficiario della trasmissione ereditaria è un parente in linea collaterale del de cuius diverso da fratelli e sorelle: si tratta, ad esempio, dello zio del de cuius (che è parente in linea collaterale di 3° grado) oppure di suo

cugino (che è parente di 4° grado), ricordando che l’eredità non si devolve oltre il 6° grado di parentela;

il 6%, se il beneficiario della trasmissione ereditaria è un affine in linea retta del de cuius o un affine in linea collaterale del de cuius entro il terzo grado: per “affini” si intendono i parenti del coniuge superstite (o unito civile) del de cuius (ad esempio, il genitore del coniuge, e cioè lo suocero del de cuius, che è affine in linea retta di primo grado del de cuius, oppure il fratello del coniuge, che è affine in linea collaterale di secondo grado del de cuius);

l’8% in ogni altro caso: si pensi al lascito a favore di una persona convivente (anche se la convivenza è registrata all’anagrafe) che non sia né parente né affine né parte di una unione civile; oppure al lascito a un ente che non beneficia di agevolazioni.

Occorre peraltro precisare che se il beneficiario dell’eredità è un soggetto colpito da un handicap classificato come grave, egli può in ogni caso avvalersi di una franchigia pari a 1,5 milioni.

All’imposta di successione vanno aggiunte le imposte ipotecaria e catastale, che sono dovute rispettivamente con l’aliquota del 2 e dell’1%, da applicare al valore imponibile degli immobili oggetto di trasmissione ereditaria. Il valore è, di regola, quello che si ottiene moltiplicando la rendita catastale per i noti coefficienti di aggiornamento per il metodo di calcolo.

Le imposte ipotecaria e catastale si abbattono, tuttavia, alla misura fissa di 200 euro ciascuna se la trasmissione ereditaria ha per oggetto un’abitazione (ma non accatastata nelle categorie A1, A8 e A9) per la cui acquisizione almeno uno dei beneficiari della casa stessa abbia i requisiti per ottenere l’agevolazione “prima casa”.

Su gentile concessione dello Studio Notarile Dott. Angelo Busani – tratto da Il Sole 24 Ore, sezione Norme e Tributi, 22 Gennaio 2018